Kredyty hipoteczne w złotych stanieją w połowie 2009 roku

- Najbardziej narażone na zmiany stóp procentowych NBP są kredyty hipoteczne

- Na razie nie warto przewalutowywać kredytu złotowego na kredyt we frankach szwajcarskich

- W przypadku kredytów gotówkowych korelacja jest mniejsza, a klientowi pomaga duża konkurencja na rynku

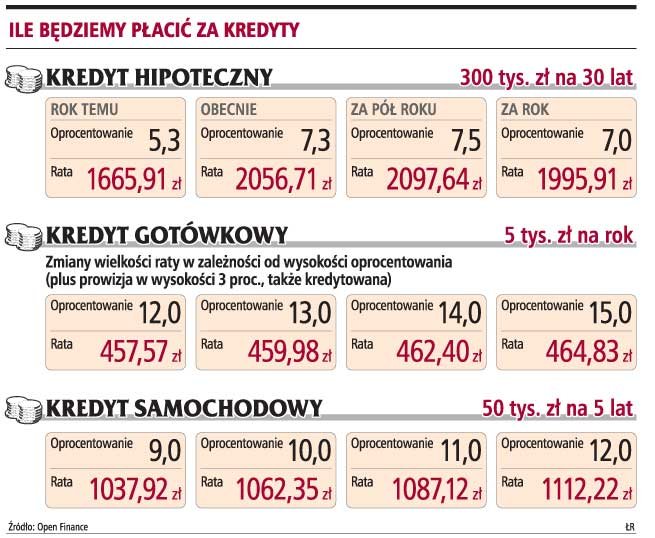

Z prognoz ekonomistów wynika, że RPP już niedługo może zakończyć cykl podwyższania stóp procentowych, a główna stopa referencyjna na koniec roku może wynieść 6 proc. To szczególnie ważna informacja dla posiadaczy kredytów hipotecznych, bo ten rodzaj kredytu jest najbardziej narażony na zmiany stóp procentowych banku centralnego.

Kredyty się ustabilizują

- Jak wynika z naszych wyliczeń, rata kredytu hipotecznego zaciągniętego w złotych znacząco już nie urośnie - mówi Mateusz Ostrowski, analityk Open Finance.

Choć sytuacja gospodarki jest nadal niepewna, to jednak ostrożnie można oczekiwać stabilizacji wysokości raty kredytów hipotecznych w złotych. Jeżeli, zgodnie z oczekiwaniami części ekonomistów, w przyszłym roku RPP będzie obniżać stopy w odpowiedzi na spadającą inflację i spowalniającą gospodarkę, to może się okazać, że rata zacznie się obniżać.

- Jeżeli klienci jakiś czas temu wybrali kredyt złotówkowy w obawie przed ryzykiem kursowym, to nie powinni teraz przewalutowywać kredytów na franka szwajcarskiego, bo stopy procentowe prędzej czy później będą niższe i raty spadną, a oni będą nadal spłacać kredyt w walucie, którą zarabiają. Obecny czas wyższych stóp rynkowych trzeba przetrzymać - mówi specjalista z Open Finance.

- Zawsze trzeba brać pod uwagę fakt, że stopy mogą czasowo wzrosnąć i będziemy musieli płacić większą ratę. Na to trzeba być przygotowanym już w momencie decyzji o skorzystaniu z kredytu, bo rata nie jest dana raz na 20 czy 30 lat - dodaje.

O ile korelacja między kredytami hipotecznymi a decyzjami RPP w sprawie stóp jest zauważalna, to sprawa komplikuje się przy kredytach gotówkowych czy samochodowych.

Konkurencja w gotówkowych

- W przypadku kredytów gotówkowych konkurencja sprzyja klientowi, a wynika to z faktu, że taki rodzaj kredytu oferowany jest przez stosunkowo największą ilość instytucji: od banków spółdzielczych po takie, które specjalizują się w udzielaniu tego typu pożyczek. Ta konkurencja ogranicza reagowanie banków na każdą podwyżkę stóp procentowych. Bo jeżeli ktoś będzie tak postępował, to wypadnie z rynku - mówi Łukasz Molenda, dyrektor ds. kredytów dla ludności w Banku Zachodnim WBK.

- Bankom nie zależy tak bardzo, by ceny kredytów podnosić w ślad za podwyżkami stóp procentowych. Poza tym marża jest na tyle wysoka, że mogą powstrzymywać się z podnoszeniem ceny kredytu, a produkt nadal pozostanie opłacalny - wyjaśnia Mateusz Ostrowski.

Widać już natomiast, że wysokość oprocentowania kredytu gotówkowego będzie uzależniona od kilku czynników.

- Jeśli chodzi o kredyty gotówkowe, to spodziewam się coraz bardziej zindywidualizowanego podejścia banków do klienta. Będą one różnym segmentom klientów oferować różne stopy oprocentowania, np. od 9 do 22 proc. Tak jest już w ofercie kilku banków. W zależności od oceny indywidualnej klienta, jego dochodów, a także kwoty pożyczki, bank ustali oprocentowanie, po jakim pożyczy pieniądze - mówi Łukasz Molenda.

Wniosek płynie z tego taki, że cena kredytu gotówkowego jest o wiele mniej czuła na zmiany stóp procentowych. Ale także klienci są o wiele mniej wyczuleni na wysokość oprocentowania takiego kredytu - wynika to zarówno z wielkości przeciętnych pożyczek gotówkowych, jak i okresu, na jaki się zadłużamy.

- Cena w kredycie gotówkowym nie jest jedynym wyróżnikiem, inaczej niż w przypadku kredytu hipotecznego. Różnice między ratami w różnych bankach mogą zamykać się kwotą kilku zł - w takiej sytuacji wagi nabierają inne czynniki, takie jak szybkość rozpatrzenia wniosku, ilość dokumentów, które trzeba przedłożyć, czy nawet czas, w jakim można liczyć na fizyczne otrzymanie pieniędzy - mówi Mateusz Ostrowski.

- W przypadku obniżek stóp procentowych trudno przewidzieć, czy banki będą obniżać oprocentowanie kredytów gotówkowych. Bo zależy to nie tylko stopy procentowej. Jeżeli się okaże, że np. spowolnienie gospodarcze wpłynie na zwiększenie odsetka kredytów nieobsługiwanych, a to będzie wiązało się z potrzebą tworzenia większych rezerw, czyli zwiększy koszty obsługi kredytu i nie będzie podstaw do obniżenia oprocentowania. Gdyby jednak spowolnienia nie było, to podobnie jak i teraz, ewentualne zmiany oprocentowania wymusi konkurencja na rynku bankowym - twierdzi Molenda.

- Pytanie brzmi, czy jeżeli RPP zacznie obniżać stopy, to któryś z naprawdę dużych banków nie zdecyduje się na wojnę cenową. W takim przypadku inne banki mogłyby podążyć jego śladem - dodaje Ostrowski.

Byle sprzedać auto

Oprocentowanie pożyczki na samochód też zależy głównie od konkurencji na rynku.

- To specyficzny rynek, na którym działają banki samochodowe afiliowane do producenta i takim instytucjom może zależeć bardziej na sprzedaży samochodów, a nie samych kredytów, i dlatego obniżają ceny niżej niż zrobiłby to bank uniwersalny - ocenia Molenda.

OPINIA

RYSZARD PETRU

główny ekonomista Banku BPH

Jesteśmy blisko końca cyklu podwyżek, a przynajmniej przed nami parę miesięcy przerwy. Zakładam, że inflacja na koniec roku wyniesie 3,7-3,8 proc., co oznacza, że RPP będzie mogła obserwować gospodarkę przy stopie realnej na poziomie powyżej 2 proc. i w zależności od sytuacji zdecydować się na niewielką podwyżkę lub obniżkę na początku przyszłego roku. Szczególnie taki scenariusz jest możliwy przy założeniu spowolnienia gospodarki europejskiej i przy jednoczesnym dalszym umocnieniu złotego. Jeżeli jednak utrzyma się presja na wzrost płac, to RPP z obniżkami może poczekać.

źródło - [Gazeta Prawna nr 71 z dnia 10-04-2008]