Jak skorzystać z nowej ulgi mieszkaniowe

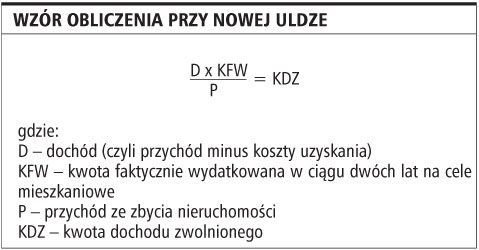

Wzór obliczenia przy nowej uldze

Źródłem przychodów, które podlega opodatkowaniu PIT, może być zbycie nieruchomości i praw majątkowych związanych z nie- ruchomościami. Od 2009 roku źródło to nadal będzie generowało dochód do opodatkowania, ale według innych, zmienionych zasad.

Jednym ze źródeł przychodu jest odpłatne zbycie:

• nieruchomości lub ich części oraz udziału w nieruchomości,

• spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

• prawa wieczystego użytkowania gruntów,

- jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane w przypadku odpłatnego zbycia nieruchomości i praw majątkowych - przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie. Dla dochodów z tego źródła podatek wynosi 19 proc. Taka stawka będzie też właściwa po 31 grudnia 2008 r.

Nowe zwolnienieJednak nie jest to bezwzględny przepis, który nakazuje opodatkowanie zbywanych nieruchomości, które nastąpiło przed upływem pięciu lat od nabycia lub wybudowania. Od 2009 roku dochody z odpłatnego zbycia nieruchomości i praw majątkowych będą zwolnione z PIT w wysokości, która odpowiada iloczynowi tego dochodu i udziału wydatków poniesionych na własne cele mieszkaniowe w przychodzie z odpłatnego zbycia nieruchomości i praw majątkowych.

Warunkiem tego zwolnienia jest to, aby począwszy od dnia odpłatnego zbycia, nie później niż w okresie dwóch lat od końca roku podatkowego, w którym nastąpiło odpłatne zbycie, przychód uzyskany ze zbycia tej nieruchomości (prawa majątkowego) został wydatkowany na własne cele mieszkaniowe. Udokumentowane wydatki poniesione na te cele uwzględnia się do wysokości przychodu z odpłatnego zbycia nieruchomości i praw majątkowych.

NABYCIE I ROZBUDOWA BUDYNKÓW I LOKALI

Celami mieszkaniowymi są wydatki poniesione na:

• nabycie budynku mieszkalnego, jego części lub udziału w takim budynku, lokalu mieszkalnego stanowiącego odrębną nieruchomość lub udziału w takim lokalu, a także na nabycie gruntu lub udziału w gruncie albo prawa użytkowania wieczystego gruntu lub udziału w takim prawie, związanych z tym budynkiem lub lokalem,

• nabycie spółdzielczego własnościowego prawa do lokalu mieszkalnego lub udziału w takim prawie, prawa do domu jednorodzinnego w spółdzielni mieszkaniowej lub udziału w takim prawie,

• nabycie gruntu pod budowę budynku mieszkalnego lub udziału w takim gruncie, prawa użytkowania wieczystego takiego gruntu lub udziału w takim prawie, w tym również z rozpoczętą budową budynku mieszkalnego, oraz nabycie innego gruntu lub udziału w gruncie, prawa użytkowania wieczystego gruntu lub udziału w takim prawie, jeżeli w okresie dwóch lat grunt ten zmieni przeznaczenie na grunt pod budowę budynku mieszkalnego,

• budowę, rozbudowę, nadbudowę, przebudowę lub remont własnego budynku mieszkalnego, jego części lub własnego lokalu mieszkalnego,

n rozbudowę, nadbudowę, przebudowę lub adaptację na cele mieszkalne własnego budynku niemieszkalnego, jego części, własnego lokalu niemieszkalnego lub własnego pomieszczenia niemieszkalnego.

Określenie celów mieszkaniowychPrawo do zwolnienia przy nowej uldze mieszkaniowej w PIT będzie przysługiwało, tylko gdy wydatki będą poniesione na określone cele mieszkaniowe.

Za wydatki poniesione na te cele uważa się nie tylko nabycie mieszkania lub domu, gruntu pod budowę, remont i rozbudowę lokali i budynków mieszkalnych - położonych w Polsce, ale też w innym państwie Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej.

Podobnie celami mieszkaniowymi będzie spłata kredytów zaciągniętych na cele mieszkaniowe w banku lub w spółdzielczej kasie oszczędnościowo-kredytowej, mających siedzibę w Polsce, w innym państwie Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej.

Cele mieszkaniowe to też wartość otrzymanego w ramach odpłatnego zbycia w drodze zamiany znajdującego się Polsce, w innym w państwie Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej budynku, lokalu mieszkalnego oraz gruntu związanego z takimi lokalami i budynkami lub przeznaczonego pod budowę.

KREDYTY NA CELE MIESZKANIOWE

Za cele mieszkaniowe będą uznawane wydatki poniesione na:

• spłatę kredytu (pożyczki) oraz odsetek od tego kredytu (pożyczki) zaciągniętego przez podatnika przed dniem uzyskania przychodu z odpłatnego zbycia nieruchomości i praw majątkowych,

• spłatę kredytu (pożyczki) oraz odsetek od tego kredytu (pożyczki) zaciągniętego przez podatnika przed dniem uzyskania przychodu z odpłatnego zbycia nieruchomości i praw majątkowych na spłatę wcześniejszego kredytu (pożyczki) mieszkaniowej,

• spłatę każdego kolejnego kredytu (pożyczki) oraz odsetek od tego kredytu (pożyczki) zaciągniętego przez podatnika przed dniem uzyskania przychodu z odpłatnego zbycia nieruchomości i praw majątkowych na spłatę wcześniejszych kredytu (pożyczki).

W przypadku ponoszenia wydatków na cele mieszkaniowe w innym niż Polska państwie członkowskim Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej zwolnienie stosuje się pod warunkiem istnienia podstawy prawnej wynikającej z umowy o unikaniu podwójnego opodatkowania lub innych ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita Polska, do uzyskania przez organ podatkowy informacji podatkowych od organu podatkowego państwa, na którego terytorium podatnik ponosi wydatki na cele mieszkaniowe.

Nie uprawniają do zwolnienia z PIT wydatki przeznaczone na cele rekreacyjne i poniesione na:

• nabycie gruntu lub udziału w gruncie, prawa wieczystego użytkowania gruntu lub udziału w takim prawie, budynku, jego części lub udziału w budynku, lub

• budowę, rozbudowę, nadbudowę, przebudowę, adaptację lub remont budynku albo jego części.

Rozliczenie w zeznaniuPo zakończeniu roku podatkowego podatnik jest obowiązany w zeznaniu podatkowym PIT-39 wykazać nie tylko dochody uzyskane w roku podatkowym z odpłatnego zbycia nieruchomości i praw majątkowych, do których nie stosuje się zwolnienia (oblicza wtedy od nich należny podatek dochodowy), ale też dochody, których zwolnienie dotyczy. W przypadku dochodów niezwolnionych należy zastosować 19-proc. stawkę podatku.

W przypadku niewypełnienia warunków zwolnienia podatnik jest obowiązany do złożenia korekty zeznania i do zapłaty podatku wraz z odsetkami za zwłokę. Odsetki nalicza się od następnego dnia po upływie terminu płatności do dnia zapłaty podatku włącznie.

Jeżeli polski podatnik osiąga również dochody ze zbycia nieruchomości i praw majątkowych związanych z nieruchomościami poza Polską, a dochody te nie są zwolnione od opodatkowania na podstawie umowy o unikaniu podwójnego opodatkowania lub gdy z państwem, w którym dochody są osiągane, Polska nie zawarła umowy o unikaniu podwójnego opodatkowania, dochody te łączy się z dochodami osiągniętymi na terytorium Polski.

ZAMIANA MIESZKAŃ I DOMÓW

Jako cel mieszkaniowy uprawniający do zwolnienia uważa się również wartość otrzymanego w ramach odpłatnego zbycia w drodze zamiany znajdującego się w Polsce, w innym w państwie UE lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej:

• budynku mieszkalnego, jego części lub udziału w takim budynku, lokalu mieszkalnego stanowiącego odrębną nieruchomość lub udziału w takim lokalu, lub

• spółdzielczego własnościowego prawa do lokalu mieszkalnego, prawa do domu jednorodzinnego w spółdzielni mieszkaniowej, lub udziału w tych prawach, lub

• gruntu lub udziału w gruncie, prawa użytkowania wieczystego gruntu lub udziału w takim prawie przeznaczonych pod budowę budynku mieszkalnego, w tym również gruntu lub udziału w gruncie albo prawa wieczystego użytkowania gruntu lub udziału w takim prawie z rozpoczętą budową budynku mieszkalnego, lub

• gruntu, udziału w gruncie albo prawa użytkowania wieczystego gruntu lub udziału w takim prawie, związanych z budynkiem lub lokalem stanowiącym odrębną nieruchomość.

W tym przypadku od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie. Odliczenie to nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w obcym państwie. W przypadku podatnika polskiego osiągającego wspomniane dochody wyłącznie poza Polską, które nie są zwolnione od podatku dochodowego na podstawie umowy o unikaniu podwójnego opodatkowania, lub gdy z państwem, w którym dochody są osiągane, Polska nie zawarła umowy o unikaniu podwójnego opodatkowania, przytoczoną zasadę rozliczania stosuje się odpowiednio.

Ważne!

Przez własny budynek, lokal lub pomieszczenie rozumie się budynek, lokal lub pomieszczenie stanowiące własność lub współwłasność podatnika lub do którego podatnikowi przysługuje spółdzielcze własnościowe prawo do lokalu, prawo do domu jednorodzinnego w spółdzielni mieszkaniowej lub udział w takich prawach

2 lata w ciągu tego czasu przychód ze zbycia nieruchomości należy wydać na cele mieszkaniowe, żeby skorzystać ze zwolnienia

Podstawa prawna

• Art. 21 ust. 1 pkt 131 oraz ust. 25-28, art. 30e ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.) w brzmieniu obowiązującym od 1 stycznia 2009 r.

źródło - [Gazeta Prawna z dnia 18-12-2008]