Sądy pozwalają korzystać z ulgi mieszkaniowej

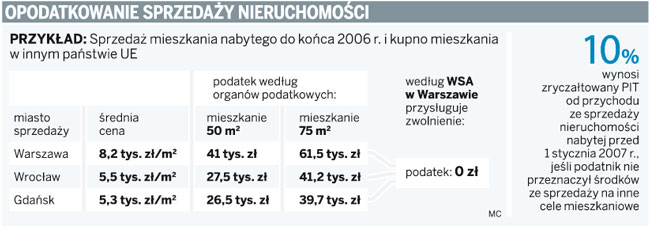

Sprzedaż nieruchomości nabytej do końca 2006 roku może być zwolniona z podatku. Według organów skarbowych nie ma ulgi, gdy podatnik kupił kolejny dom w innym kraju UE. Sądy uważają, że można skorzystać z ulgi przy zagranicznych zakupach nieruchomości.

Osoby, które sprzedają nieruchomość nabytą do końca 2006 roku, mogą skorzystać z ulgi mieszkaniowej. Polega ona na tym, że podatnik, który w ciągu dwóch lat pieniądze ze sprzedaży przeznaczy na inny cel mieszkaniowy, np. kupno innej nieruchomości, nie zapłaci 10-proc. zryczałtowanego PIT od uzyskanego z tej transakcji przychodu. Kłopoty pojawiają się, gdy podatnik za pieniądze ze sprzedaży mieszkania czy domu kupi nieruchomość, ale w innym kraju Unii Europejskiej.

Według organów podatkowych przy takich zakupach, podatnik nie ma prawa skorzystać ze starej ulgi mieszkaniowej. Wszystko dlatego, że kupno nieruchomości za granicą nie było wymienione w ustawie o PIT jako cel mieszkaniowy, na który środki mogą być wydane, aby nie zapłacić podatku.

Innego zdania są sądy administracyjne. Według nich w takim przypadku podatnik ma prawo skorzystać z ulgi podatkowej. A co na to Ministerstwo Finansów? Niestety, odpowiedź resortu na nasze pytanie jest lakoniczna. Wynika z niej jedynie tyle, że do opodatkowania przychodu ze zbycia nieruchomości nabytych do 31 grudnia 2006 r. zastosowanie mają przepisy ustawy o PIT w brzmieniu obowiązującym do końca 2006 roku.

Można więc wyciągnąć wniosek, że te regulacje nie przewidywały możliwości wydatkowania środków ze zbycia nieruchomości położonej w Polsce na zakup innej w UE, co pozwalałoby na uniknięcie zapłaty PIT. W konsekwencji ministerstwo potwierdza stanowisko organów podatkowych. Resort zapomniał jednak o uwzględnieniu orzecznictwa sądowego w swojej interpretacji. Co więcej, jeśli sprawa trafiłaby do Europejskiego Trybunału Sprawiedliwości, ten z pewnością przyznałby rację naszym sądom. Podobna sytuacja była bowiem z odliczaniem w polskich zeznaniach zagranicznych składek ubezpieczeniowych. Przepisy i fiskus zabraniały ich uwzględniania w rocznych PIT. Europejski Trybunał zakwestionował ten zakaz i składki zagraniczne w krajowych rozliczeniach już odliczane być mogą.

Trzy tryby rozliczeńProblem z rozliczeniem starej ulgi mieszkaniowej w PIT w przypadku nabycia nieruchomości w innych krajach Unii Europejskiej dotyczy podatników, którzy sprzedają nieruchomości nabyte przed 1 stycznia 2007 r. Oczywiście problem z opodatkowaniem dotyczy tylko przychodów uzyskanych ze sprzedaży nieruchomości, które były nabyte nie później niż w ciągu pięciu lat. Sprzedaż po pięciu latach od momentu nabycia nie podlega w ogóle PIT. Jak podkreśla Agata Rutkowska, konsultant w Accreo Taxand, zgodnie z regulacjami ustawy nowelizującej ustawę o PIT z 16 listopada 2006 r. (Dz.U. nr 217, poz. 1588) do określenia przychodu z odpłatnego zbycia nieruchomości podatnicy są zobowiązani zastosować przepisy obowiązujące przed 1 stycznia 2007 r. Przepisy te przewidywały zwolnienie z PIT uzyskanych przychodów pod warunkiem przeznaczenia środków uzyskanych ze sprzedaży na zakup innej nieruchomości, jednak wyłącznie na terenie Polski.

– Z tego względu organy podatkowe na podstawie literalnego brzmienia przepisów twierdzą, że nie jest możliwe skorzystanie ze zwolnienia w przypadku przeznaczenia uzyskanych środków finansowych na nabycie nieruchomości za granicą – argumentuje Agata Rutkowska.

Dodaje, że nie ulega wątpliwości, że przepisy ustawy o PIT w tym zakresie pozostawały w sprzeczności z podstawowymi zasadami prawa wspólnotowego. Jednocześnie, od 1 maja 2004 r. polskim podatnikom przysługuje prawo odwoływania się wprost do prawa wspólnotowego, w przypadku gdy prawo krajowe jest z nim sprzeczne.

Praktyka fiskusaOrgany podatkowe odmawiają podatnikom, którzy nabyli nieruchomość za granicą, uznania tego rodzaju wydatku za wydatek poniesiony na cel mieszkaniowy. Według Tomasza Rysiaka, prawnika z Kancelarii Prawniczej Magnusson, orzecznictwo sądów administracyjnych wskazuje na konieczność uwzględniania przy interpretacji przepisów polskich, również regulacji prawa oraz orzecznictwa Unii Europejskiej, a tym samym pozwala na zastosowanie ulgi również w przypadku nabycia nieruchomości za granicą. Praktyka organów podatkowych wskazuje, że wyroki sądów są uwzględniane w wydawanych decyzjach i interpretacjach, przede wszystkim, gdy wyroki te są korzystne dla fiskusa.

– Fikcją pozostaje art. 14e Ordynacji podatkowej, który nakazuje ministrowi finansów uwzględniać orzecznictwo sądów administracyjnych w wydawanych przez ministra interpretacjach. Z uwagi na brak sankcji za nieprzestrzeganie przepisów Ordynacji podatkowej, urzędnikom nic nie grozi za wydawanie decyzji oraz interpretacji sprzecznych z ustalonym orzecznictwem – mówi Tomasz Rysiak.

Korzystne wyrokiPrzejdźmy teraz do orzeczeń sądowych. W ostatnim czasie zapadły co najmniej dwa korzystne wyroki dla podatników, którzy przed 1 stycznia 2007 r. kupili mieszkanie, a potem je sprzedali, a następnie pieniądze ze sprzedaży przeznaczyli na zakup kolejnego lokum, tyle że w innym kraju Unii Europejskiej. Wojewódzki Sąd Administracyjny w Warszawie w wyrokach z 14 września 2009 r. (sygn. akt III SA/Wa 942/09) oraz z 4 listopada 2009 r. (sygn. akt III SA/Wa 832/09) uznał, że podatnik, który chciał skorzystać ze zwolnienia z podatku dochodowego, mógł wydać środki ze sprzedaży mieszkania zarówno na zakup innego mieszkania w Polsce, jak i w innym kraju Unii Europejskiej. Sąd uznał, że poza sporem pozostaje, że do skarżącego, który kupił mieszkanie w Wielkiej Brytanii, stosuje się art. 21 ust. 1 punkt 32 ustawy o PIT w brzmieniu przed 1 stycznia 2007 r. Do stosowania tego artykułu zobowiązuje art. 7 ust. 1 ustawy nowelizującej ustawę o PIT z 16 listopada 2006 r. Przepis ten dyskryminował jednak podatników, którzy przeznaczyli środki ze sprzedaży mieszkania na zakup innego w kraju UE, dlatego podatnicy powinni stosować bezpośrednio przepisy wspólnotowe.

Anna Stępień, starszy konsultant w Kancelarii Paczuski & Taudul, uważa, że pogląd wyrażony przez wojewódzki sąd administracyjny w obu wskazanych wyrokach jest prawidłowy. Z kolei Mirosław Siwiński, doradca podatkowy z Kancelarii Prawnej Witold Modzelewski, przyznaje, że wykładnia art. 21 ust. 1 pkt 32 ustawy o PIT, jakiej dokonał WSA w Warszawie, jest z pewnością niezgodna z językowym brzmieniem tego przepisu.

– Słusznie jednak sąd zauważył, że ograniczenie takie niezgodne jest z zasadą wyrażoną w art. 43 Traktatu ustanawiającego Wspólnotę Europejską (TWE), jeżeli relokacja pieniędzy następuje na cele związane z terytorium państw objętych tym przepisem – mówi Mirosław Siwiński.

Anna Stępień dodaje, że ograniczenie możliwości do skorzystania ze zwolnienia tylko w przypadku reinwestycji środków pieniężnych w nabycie nieruchomości położonej w Polsce stanowi naruszenie zasad prawa wspólnotowego wynikających z art. 18, 39 i 43 TWE, co potwierdził sąd.

Przeciw dyskryminacjiWojewódzki Sąd Administracyjny w Warszawie zwrócił też uwagę na orzeczenie Europejskiego Trybunału Sprawiedliwości z 26 października 2006 r. w sprawie Komisja Europejska przeciw Republice Portugalii (C-345/2005), który uznał, że prawo krajowe, uzależniając zwolniena podatkowe od reinwestowania uzyskanych ze zbycia nieruchomości środków w nabycie innej nieruchomości tylko w danym kraju, narusza zasady prawa wspólnotowego. A zatem takie przepisy, jak polski przepis o zwolnieniu z podatku w ustawie o PIT, należy interpretować zgodnie z zasadami określonymi w TWE.

Skarga do sąduPodatnicy z województwa mazowieckiego, którzy przeznaczyli środki ze sprzedaży mieszkania na zakup innego w UE, mogą więc złożyć korektę deklaracji i wniosek o stwierdzenie nadpłaty, a w razie odmowy organów podatkowych, złożyć skargę do sądu. Mirosław Siwiński potwierdza, że podatnicy, dla których właściwym sądem jest WSA w Warszawie, a którzy przed 1 stycznia 2007 r. nie skorzystali ze zwolnienia z PIT, mogą składać korekty deklaracji.

5 lat – sprzedaż mieszkania po tym okresie (od daty zakupu) nie podlega opodatkowaniu PIT

źródło - [Gazeta Prawna z dnia 17-11-2009]