Okres wyższych rat trzeba przeczekać

Kryzys finansowy spowodował, że banki nie mają do siebie zaufania i niechętnie pożyczają sobie pieniądze. Większe koszty pozyskania środków przerzucają na klientów. Stąd podwyżka marż kredytowych. Rosną też stopy procentowe. Efektem tego są wyższe miesięczne raty.

Dotyczy to zarówno kredytów złotowych, jak i we frankach. Ci, którzy spłacają kredyt we frankach, cierpią dodatkowo z powodu osłabienia złotego. Wzrost kursu szwajcarskiej waluty podwyższył bowiem wysokość miesięcznej raty. Co prawda ostatnio złoty nieco odrobił straty, ale trudno przypuszczać, by kłopoty z frankiem skończyły się tak szybko.

Trzymiesięczny WIBOR, który często jest brany pod uwagę przy ustalaniu oprocentowania kredytów złotowych, w ostatnich tygodniach przekraczał 6,8 proc., czyli był o ponad 0,3 proc. wyższy niż na początku września. I nic nie wskazuje, by miał zacząć spadać. Podobnie jest ze stawką LIBOR służącą do wyliczania odstek od kredytów walutowych.

W przypadku kredytu złotowego o wartości 300 tys. zł na 30 lat wzrost WIBOR spowoduje zwiększenie miesięcznej raty o prawie 100 zł. Z prognoz wynika jednak, że w przyszłym roku Rada Polityki Pieniężnej może obciąć stopy procentowe, co się przełoży na oprocentowanie na naszym rynku.

Ostrzejsze kryteria

Osłabienie złotego zachęca jednak do kredytów we franku. Kto pożyczył 300 tys. zł latem, kiedy frank kosztował 2 zł, zadłużył się na 150 tys. franków. Natomiast przy kursie 2,5 zł za franka, by pożyczyć 300 tys. zł, wystarczy wziąć 120 tys. franków. Przy kredycie walutowym wciąż niższe są też miesięczne raty. Zamiast 2260 zł można płacić co miesiąc 1700 zł. W naszym przykładzie zrównanie rat w obu kredytach nastąpi dopiero wtedy, gdy kurs franka skoczy do 3,4 zł.

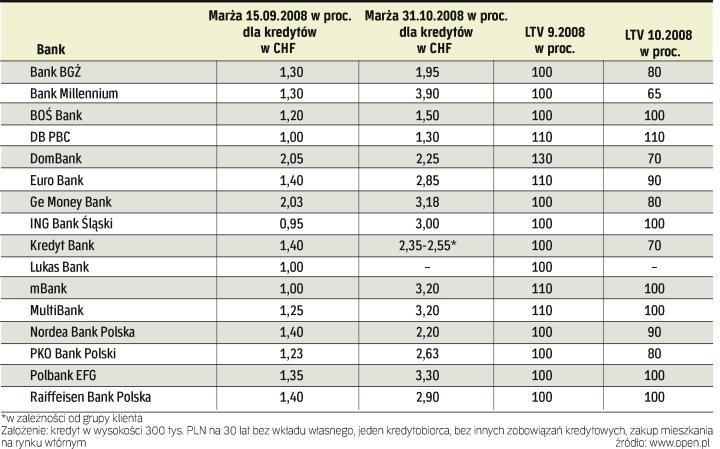

Problem w tym, że banki mocno ograniczyły udzielanie kredytów we frankach. Coraz częściej wymagają wkładu własnego. Do niedawna niektóre z nich pożyczały nawet 130 proc. wartości nieruchomości, a teraz coraz częściej tylko 70 – 80 proc. Klienci muszą więc mieć kilkadziesiąt tysięcy złotych środków własnych. Część banków zaostrzyła również kryteria brane pod uwagę przy liczeniu zdolności kredytowej. Jedne podniosły minimalny wymagany dochód, inne ograniczyły wielkość miesięcznej raty w stosunku do dochodów klienta.

5 proc. to obecnie zaporowa marża przy kredytach we frankach

Uzyskanie kredytu stało się trudniejsze. Nawet jeśli myślimy o kredycie we frankach, warto jednocześnie wnioskować o kredyt złotowy. Rata będzie wyższa, ale nie będziemy się denerwować wahaniami kursu franka.

Perspektywa dla kredytów złotowych jest o tyle dobra, że w przyszłym roku stopy procentowe w Polsce powinny spadać, a wraz z nimi oprocentowanie kredytów. Z kolei zwolennicy kredytów we frankach liczą na to, że w dłuższym terminie złoty znów zacznie się umacniać, ale powinni też przygotować się na przejściowy wzrost raty w razie osłabienia naszej waluty.

Ważne jest więc, by rata nie była zbyt wysoka; nie powinna przekraczać połowy, a jeszcze lepiej jednej trzeciej dochodów. Warto też odkładać co miesiąc kwotę odpowiadającą różnicy w racie między kredytem we frankach a złotowym. Przyda się, jeśli kurs franka znów wzrośnie.

Kogo boli głowa

Ostatni skok kursu franka szwajcarskiego przyprawił wielu kredytobiorców o ból głowy. W najgorszej sytuacji są ci, którzy zadłużyli się latem, kiedy kurs był rekordowo niski. W naszym przykładzie, pożyczając wtedy 300 tys. zł, musieliśmy zaciągnąć kredyt w wysokości ok. 150 tys. franków.

Pierwsza rata wynosiła ok. 1430 zł. Ale potem frank zaczął raptownie drożeć. 24 października jego średni kurs w NBP przekraczał 2,69 zł. Rata tego samego kredytu wynosiła już 1926 zł. Na szczęście później złoty zaczął odrabiać część strat. Jednak zdaniem ekonomistów szybki powrót do rekordowo niskich poziomów nie jest możliwy. I nie da się wykluczyć, że znów zobaczymy taki kurs franka, który zaniepokoi wielu klientów.

Takie gwałtowne zmiany ceny waluty skłaniają do myślenia o przewalutowaniu kredytu. Jedni chcą przechodzić na złote, inni – licząc, że nasza waluta odrobi straty – na franki. Obie te operacje nie są w tej chwili dobrym rozwiązaniem. Zresztą trudno jest trafić w odpowiedni moment, zwłaszcza jeśli podejmujemy decyzję pod wpływem emocji.

Wracając do naszego przykładu, jeśli ktoś latem pożyczył 300 tys. zł, czyli 150 tys. franków, i przewalutował kredyt przy kursie 2,7 zł, teraz ma aż ponad 400 tys. zł długu. Sytuacja ta jest jednak teoretyczna, bo przewalutowanie przypomina raczej udzielanie kredytu od nowa, więc klient nie zdążyłby „załapać się” na tak niekorzystny kurs, który bardzo szybko się zmienił. Pamiętajmy, że nigdy nie wiemy, po jakim kursie kredyt zostanie przeliczony, co wprowadza dodatkowe ryzyko.

Tylko spokojnie

Cóż zatem robić, kiedy kurs waluty dramatycznie się zmienia? Najlepiej przeczekać okres wyższych rat. Jeśli ktoś zaciągnął kredyt na 20 – 30 lat albo i więcej, musi się liczyć z tym, że będą okresy dla niego dobre, ale też mało korzystne. Wykonywanie nerwowych ruchów na ogół się nie opłaca. Oczywiście w indywidualnych sytuacjach przewalutowanie można rozważyć, ale zawsze będziemy mieli problem ze „złapaniem” atrakcyjnego poziomu kursu na dynamicznie zmieniającym się rynku. Ponadto trzeba pamiętać o podwyżce marż przy kredytach hipotecznych. Zmieniając walutę, dostaniemy kredyt na nowych warunkach, czyli z wyższym oprocentowaniem.

źródło - [Rzeczpospolita - Nieruchomości z dnia 05-11-2008]